Компаниям

Платформа дает возможность привлечь финансирование в форме акционерного капитала. Размещение на платформе — большой шаг к IPO

Как мы помогаем компаниям

Справедливая оценка

- Анализ компании и построение финансовых моделей нашими экспертами для определения интервала цены

- Процесс андеррайтинга, при котором анализируется интерес инвесторов к компании и определяется финальная стоимость.

Оценка компании происходит в два этапа:

Быстрый и простой процесс

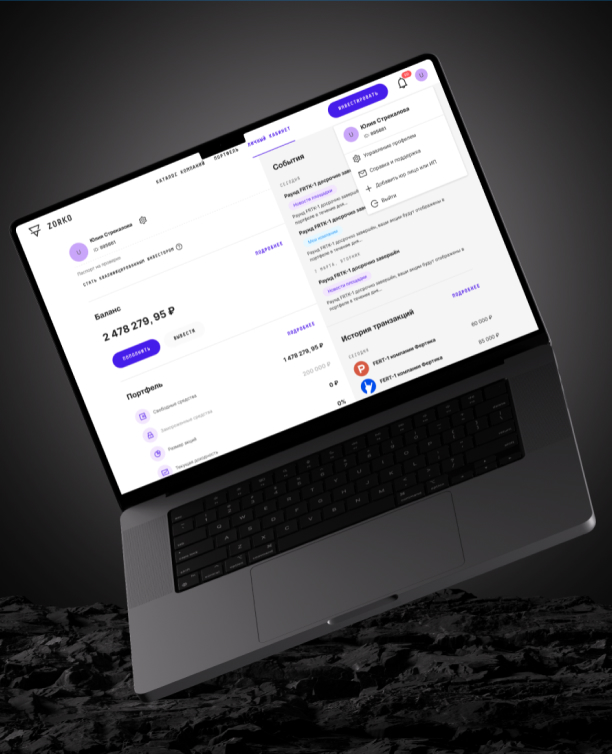

В среднем, весь процесс сбора финансирования длится около трех месяцев, в течение которых наши сотрудники будут оказывать консультационную поддержку. А в личном кабинете вы сможете отслеживать статус и количество собранных средств в режиме реального времени.

Подготовка к IPO

Выход на инвестиционную платформу максимально приближает компанию к IPO, позволяет ей получить важный опыт публичности и транспарентности, увеличивает ее узнаваемость в широком круге и, тем самым, увеличивает оценку, по которой она потом сможет выйти на IPO.

Пул инвесторов

Наличие пула инвесторов, заинтересованных в инвестировании в быстрорастущие высокотехнологичные компании, работать с которыми и регулярно готовить аналитику по компании поможет Zorko.

Zorko — надёжный проводник в мир венчурных инвестиций

Как начать привлекать инвестиции на Zorko

Оформление заявки и предварительный анализ

Вы оставляете заявку на нашем сайте, заполняя форму. Мы проводим с вами консультацию, узнаем про вашу компанию, проводим ее поверхностный анализ. Нам понадобится ваша финансовая модель, отчетность и инвестиционная презентация.

Подписание договора

При успешном прохождении этапа предварительного рассмотрения, мы заключаем с вами договор о содействии в привлечении инвестиций и регистрируем вам личный кабинет на платформе.

Оценка компании и подготовка пакета документов

Наши аналитики проводят тщательный анализ компании, готовят аналитические материалы и строят независимую финансовую модель для текущей и будущей оценки компании. Вам нужно будет подготовить документы для регистрации дополнительного выпуска у регистратора и раскрытие информации для инвесторов.

Лендинг

По нашим гайдам вы разрабатываете лендинг для размещения на сайте платформы.

Размещение и сбор денег

Размещение проводится в сроки, установленные вами в условиях размещения. Если к окончанию этого срока нужная сумма наберется, она будет переведена вам единовременным платежем в течение трех дней. Если сумма не наберется, все полученные средства будут возвращены инвесторам.

Часто задаваемые вопросы