Строим будущее частного капитала россии

Новая инвестиционная платформа для встречи высокодоходного бизнеса и частного капитала

Коллекция премиальных стейк-хаусов

Сеть кофеен премиального качества

Разработчик инновационных вакцин

Сервис квартирных решений от сделки до отделки

Коллекция премиальных стейк-хаусов

Сеть кофеен премиального качества

Разработчик инновационных вакцин

Сервис квартирных решений от сделки до отделки

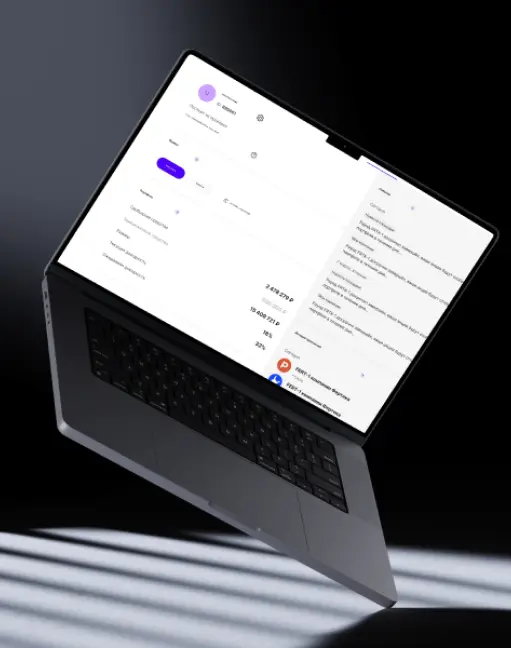

Zorko — инвестиционная платформа, предоставляющая частным инвесторам доступ к участию в pre-IPO технологических и быстрорастущих компаний. С нашей помощью вы можете одними из первых войти в проверенные компании на ранней стадии, обеспечив себе возможность стать инвестором потенциально прибыльных проектов. На нашей платформе размещены эмитенты, способные принести максимально высокий доход для акционеров.

За потенциально высокой доходностью идут высокие риски, подробнее о которых можно прочитать здесь.

Откройте счет – это просто и безопасно

Открыть счет и пополнить его можно в несколько кликов, понадобится только паспорт. Все ваши деньги хранятся на номинальном счете, к которому у платформы нет доступа.

Изучайте – это прозрачно

На платформе выложены условия сделки, все значимые документы, модели расчетов текущей и ожидаемой цены компании. Кроме того, у вас будет доступ к первым лицам компании эмитента и возможность задать свои вопросы независимым оценщикам.

Инвестируйте – это перспективно

Вы получите долю в активно растущей компании с ожидаемой доходностью в сотни процентов годовых. Платформа защитит ваши интересы как миноритария, обязав компанию включить в совет директоров представителя акционеров и раскрывать отчетность.

Управляйте – это профессионально

Вы можете держать акции компании до выхода на IPO, чтобы получить максимальную доходность, либо продать на вторичном рынке.

Объединяем частных покупателей для быстрого и эффективного привлечения долевого финансирования, которое проходит через дополнительный выпуск акций путем закрытого размещения на нашей платформе.

Требования к компаниям

Быстро и эффективно

Поможем привлечь средства для роста компании по справедливой цене. В среднем весь процесс занимает около 3 месяцев.

Безопасно

Мы не имеем доступа к собираемому финансированию. Эти деньги надежно защищены на номинальном счете.

Профессионально

Наш аналитики проведут тщательный анализ компании, в том числе построят оценку для определения текущей и ожидаемой стоимости компании.

Просто

Электронный документооборот и удобный инструментарий по отслеживанию привлекаемого капитала.

Новости

Часто задаваемые вопросы